业务出售

业内分析人员认为,这个决定并不令人惊讶。但大家认为这对消费者安全业务和企业安全业务应该都不会带来太大影响。该公司的企业安全业务深入到了世界 500 强公司中 87% 的公司,可能也是 STG 看重的地方。

IT-Harvest 首席研究分析师 Richard Stiennon 表示:“随着 McAfee 在多家公司之间倒手,估值也在不断下降”。

该项交易预估为全现金交易,一旦完成 McAfee 将会转型为完全以消费者安全为中心的安全公司。原企业安全部分将会作为 STG 旗下的业务独立运营。McAfee 去年总营收为 29 亿美元,企业安全业务营收达 13 亿美元。

交易获批后,McAfee 将会立刻偿还大约 10 亿美元的债务、发行每股 4.5 美元的特别股息与出售的相关税费。

命途多舛

McAfee 此前已决定提交 IPO 启动第二次上市,仅四个月后就剥离其企业安全业务。自从 1987 年 McAfee 成立以来,就一直伴随着重大资产的合并、收购、剥离和其他重大资产变更。

2011 年,Intel 以 76 亿美元全资收购了 McAfee,在六年后又将多数股权出售给 TPG Capital 等公司。目前,Intel 持有 McAfee 的 49% 股份,其余股份由 TPG 和 Thoma Bravo 持有。

企业安全业务并非坦途

STG 在去年收购了 RSA,但 RSA 与 McAfee 的企业业务合并的可能性极低。分析人员指出,McAfee 的企业业务被进一步拆分的可能性极高,有很多买家对 McAfee 的某些资产很感兴趣,例如 MVISION Cloud 以及仍然很赚钱的 IPS 业务。

近些年,McAfee 实质上已经陷入停滞状态,错过了端点安全兴起的浪潮。当然,Intel 与 TPG 没有制定 McAfee 的相关发展战略也难辞其咎。

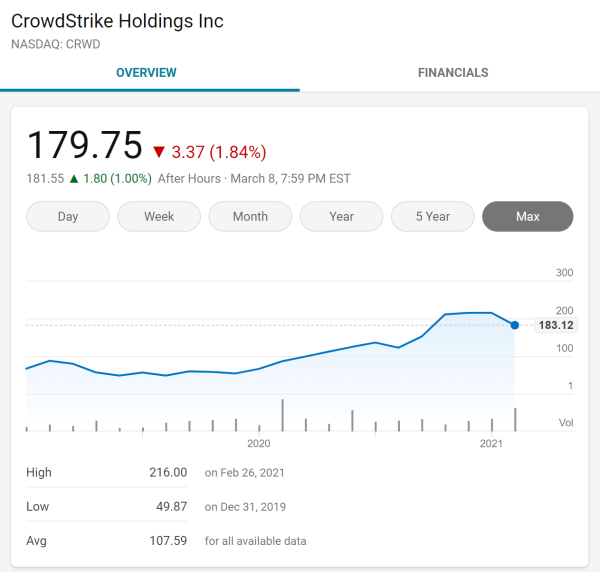

McAfee 的企业安全业务出售价格仅仅是该部门年收入的 3 倍。反观 CrowdStrike 的估值已经达到了收入的 80 倍。

与之类似的,2019 年 Symantec 也将企业安全业务出售给了 Broadcom。Symantec 一开始尝试将身份验证、加密、反病毒、防火墙结合在一起。后来发现由于核心竞争力、市场、渠道完全不同,没有办法整合在一起。

McAfee 也试图通过追求安全信息和事件管理以及其他细分领域来扩大业务范围,而不是专注于其核心端点和相关市场,最终也失败了。

参考来源:DarkReading